主旨导读

在新冠疫情背景下,以美国为代表的全球流动性大放水,让宏观流动性的释放逻辑主导了大多数大宗商品的价格行情。然而世界几大经济体在后疫情时期,对流动性释放的节奏有了不同,中国最先对流动性放水进行控制,而其它经济体还在保持。在以往的研究中可以看到大宗商品价格的大行情,往往由中美两大经济体主导,其中哪一个经济体有较大规模的变故就是一个阶段的行情主导。从“四万亿”刺激政策到供给侧结构性改革都是由中国主导的大行情,而这一次更大的变故在于美国,因此美国的宏观经济就成了全球投资者不得不关注的重点。今天复也就站在货币的角度给大家聊聊美元指数以及汇率的一些心得分享。

美元指数近一年以来的起伏/来源:博易大师

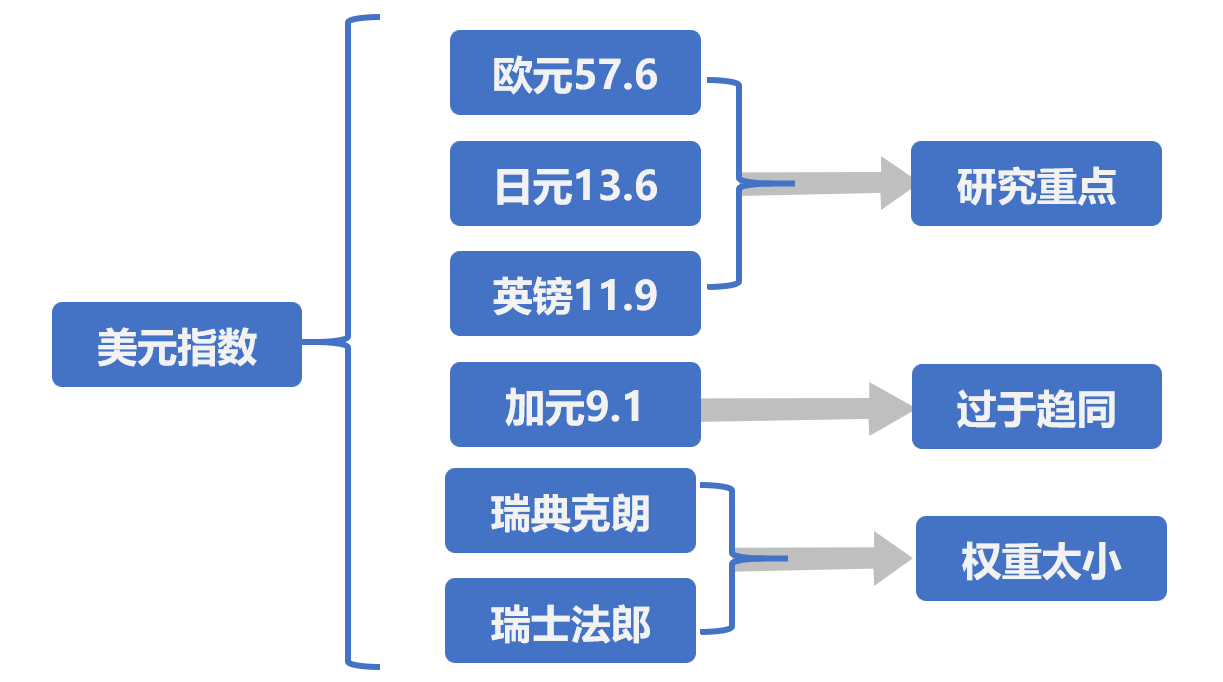

要研究美元指数最直接的办法就是将美元指数的构成进行拆解,美元指数构成来看各大货币的权重分别为:欧元57.6%,日元13.6%、英镑11.9%、加元9.1%、瑞典克朗4.2%、瑞士法郎3.6%。可以看到美元指数主要还是和世界发达经济体的货币汇率相关,其中,加拿大和美国关系过于亲密,利率、流动性政策也比较趋同不具备特别突出的研究价值,另外瑞典和瑞士因为国家体量非常有限权重又比较低,由此可见最为研究美元指数最主要的要属欧元区、日本和英国的货币,分析美元指数则需要理清美元与欧元、日元、英镑汇率的趋势。

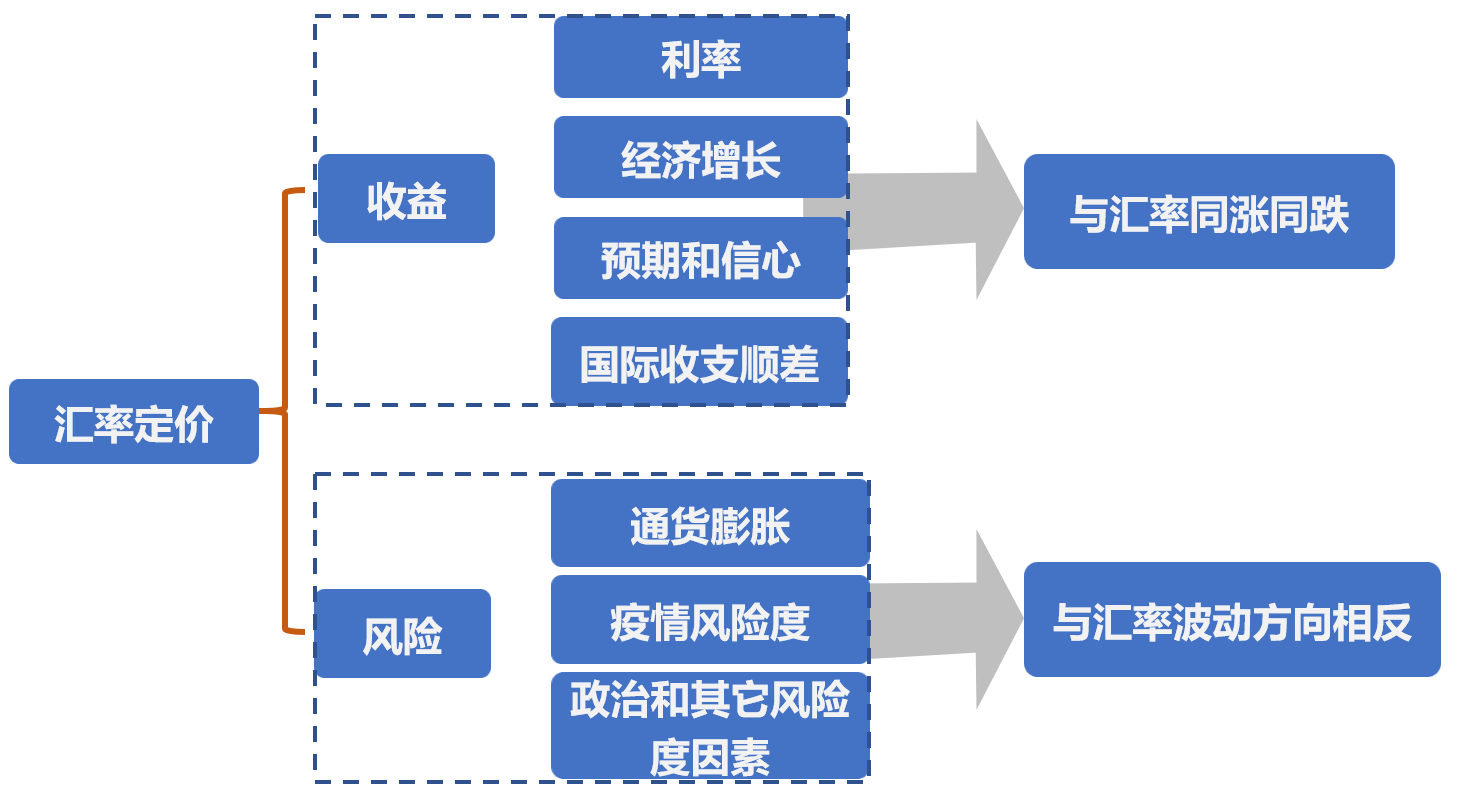

汇率的定价模式

寻找个追求收益率更高的资产是资本的天性,这是汇率的核心逻辑,无论是影响汇率的哪一项因素,无外乎就是投资者衡量资产的收益和风险两个维度,只要一方超过另外一方资本就会往那一个方向流动,最终会落实到盘面上推动该方汇率的上涨或下跌。

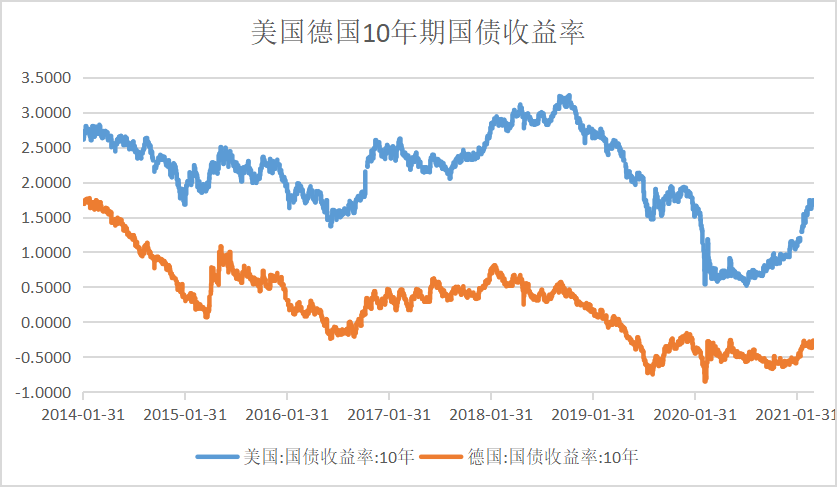

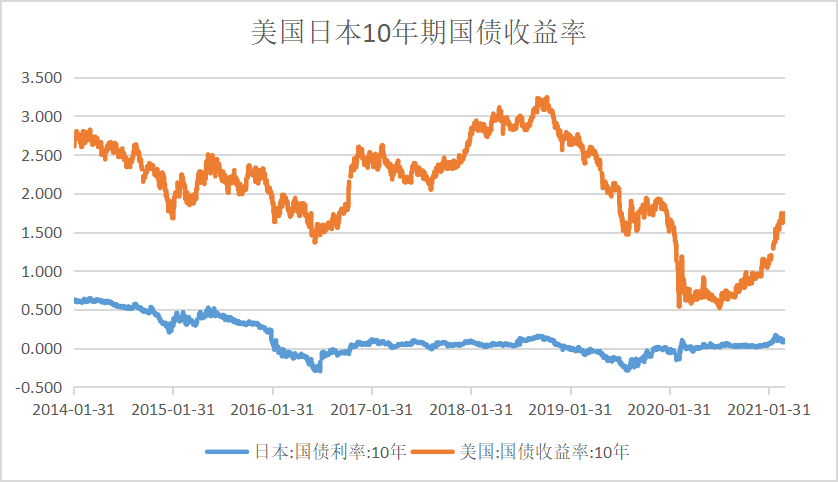

利率平价是汇率波动非常重要的定价方式,特别是在盘面上可以说是比较敏感的,这是因为资本都是逐利的,风险水平接近的条件下高利率的资产自然能够吸引到更多的资本。一旦两国之间的利差超过了一个阈值(通常来说各大经济体之间这个阈值在1.5%左右),这时候就会有资金进行修正汇率来修复套利区间。从1月开始随着10年期美债收益率(市场利率)的走高,带动美元需求的增长,美元指数也从89.206一路上涨到93.40以上,当然这期间这样的大幅度上涨,不止利率这一个因素。随着3月中旬以后,美债收益率不再上涨,美元的强势则不复存在,反而由于其它因素让欧元在这个阶段比较强势。

来源:wind

疫苗接种率平价是今年提出来的一个新学说,是建立在投资风险方面比较新比较实际的一套理论,这个学说是建立在疫情大背景之下,特别是近一两年之间非常适用的一套逻辑。表现最明显的是今年1-3月,英镑和美元的强势,这是两个发达国家疫苗接种率显著高于世界其它国家所带来的结果。之后美元指数的下跌则是对于美国紧缩预期的减弱和欧洲疫苗接种率上升共同带来效果。该学说的核心逻辑实际上既包括风险又包括收益,总体上来说还是偏向于避险,疫情是近两年投资最大的风险,选择安全的国家一定程度上也就是选择了安全的资产。

美元指数K线/来源:博易大师

这是一个非常关键的原因,实际上如果汇率落实到盘面无论是利率、疫苗接种率、还是通胀等等因素都是先通过影响预期来实现。但是预期这个指标通常情况下不好量化,如果不能做到量化自然就可能出现个人的预期和市场的预期不符,个人的预期被证伪。正因为如此,交易才是一件充满不确定性的事儿,这就很考验交易者的水平,不同的交易者不同的认知水平下做的预期判断会有比较大的差别,关键看谁更接近与事实。

在此不得不提及以下市场对于美联储的加息预期,实际上之前的文章也有涉及,美国就业数据有好转后的加息是必然的,但是也有很多人认为会因为通胀提前,实际上还是要理解货币当局的政策调控逻辑。9月会是一个节点,这个时期美国的失业补助将退出,就业最不好看的教育服务行业也随着开学有好转趋势,值得花一些心思关注。

物价相关的通胀因素是资产收益风险的一部分,会降低资产的实际收益率,特别是通胀预期。之前的文章也讲到过,10年期国债收益率是名义利率,一旦剔除通胀以后就让美国的实际利率非常低,流动性的价格非常便宜,宏观非常宽松,这也是4月后大宗商品暴涨的核心逻辑。

不过因为通胀这个指标滞后性比较长,对汇率的干扰存在,本身来说不是很好量化,反而作用于资本市场的经常是通胀的预期。

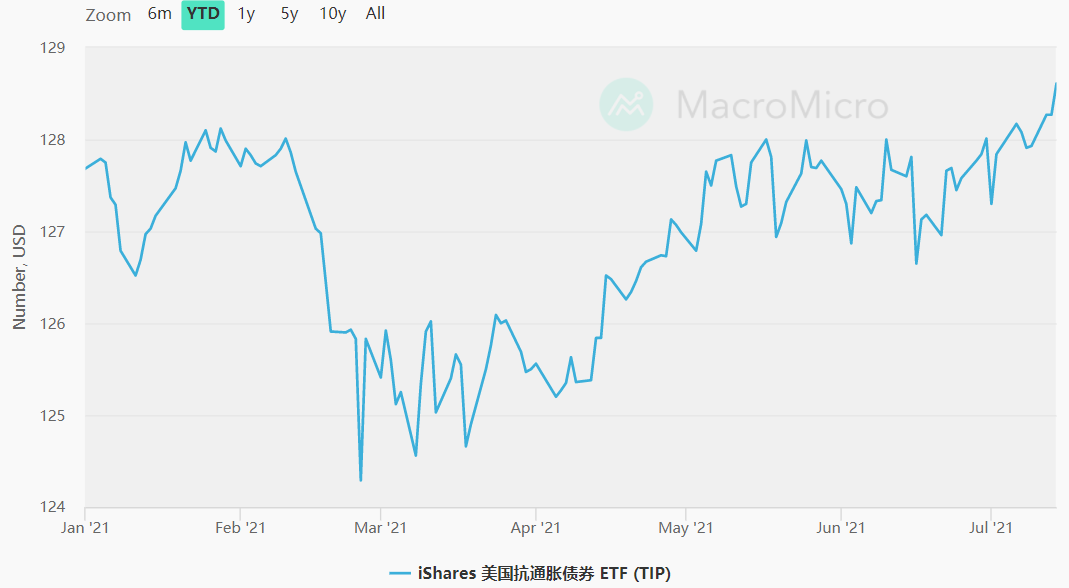

通胀预期,这是一个可以进行量化的一种预期,TIPS 是美国财政部首次于1997年标售的抗通胀债券,其本金与票息均依据消费者物价指数(CPI)随时进行调整,因此有抗通胀的作用。美国抗通胀债券 ETF (TIP)则是对未来通胀进行交易,以市场和资金相互博弈,交易出来一个市场认可的数据。这个指标的存在可以观测市场对通胀的态度,因此在估计通胀的时候是一个值得关注的对象。

通胀预期参考/来源:MacroMicro

另外还有一个有一定深度的逻辑则认为原油能够对美元指数形成冲击,思路在于美国可以通过对原油,对世界上其它国家输入通胀,迫使其它国家紧缩造成美元贬值。油价上涨之后再伴随着供应的增长,美元升值完成一波收割,这样的故事还是流传在这个市场的。

贸易壁垒涉及法律和税收问题,往往会降低本国货币的需求,让本币有贬值的动力。另外无论是国家财政政策,还是货币政策都会对汇率产生冲击。好在发达国家对此的管制和调整比较少,并且力度上来讲是有所保留的,实际上真正的调节是需要市场来完成,而不是依靠其它手段。

另外还有一个值得一提的事儿,伴随着每一次美债收益率的大幅拉涨,都有世界上其它经济体出现金融危机。如果在这一次疫情恢复后出现拉涨,受害的又是谁呢?

经济增长是提升一个国家汇率的长期性因素,逻辑在于高增长的国家,资产增值的速度会更快,会吸引外币资金流入,增强对本国货币的需求。一直以来发展中国家,经济增长速度会更高,剔除通胀后还能显著高于发达国家那一定会进入一个长期升值的区间。

当下全球投资者关注美国就业数据实际上也是两方面的意义,一是就业恢复后市场对美联储Taper的预期,另外就是就业数据代表着经济恢复、经济增长。次贷危机后的美元强势期,美国经济的繁荣、美股的慢牛牛市毫无疑问是在这个过程中起到了非常重要的作用。

国际收支这个指标也是多方面作用于汇率,一方面顺差是代表本国产品及货币的需求良好,产品在境外具备一定的竞争力;另一方面是代表本国货币购买力的稳定性,一旦一个国家的产品出口能力出口体量都足够大,这就意味着这个国家的货币是能在世界范围方便使用的,具备相应的购买力,因此往往顺差会促进一个国家的货币升值。但是对于美元来说这个定律的效果并不好,甚至很多时候表现是相反的,贸易逆差时间往往伴随着经济恢复,货币升值,因此列到最后适当参考一下。

总的来说,长期来看利率是美元定价的核心,美国利率和美元指数是同向的。今年上半年美元指数定价最关键的是疫苗接种率的一个定价,但是这是一个边际效益逐渐递减的模型。另外无论是利率、疫苗接种还是通胀等等都是先影响预期再影响汇率。

人民币有很长一段时间以来是盯住美元,随美国的政策国内采取配套的措施,让人民币的币值稳定,基本上满足固定汇率制,之后人民币表示盯住一篮子货币以后,这种汇率调控的方式有了变化。但这些不是今天要聊的重点,重点还是需要落实到盘面上,任何的分析和研究都需要市场的验证。还是那句话,专家一样需要对这个市场保持一种敬畏,一旦失去了这种敬畏,那走的就是歪路,因为市场永远比我们更聪明。

离岸人民币兑美元汇率/来源:博易大师

在疫情背景下的汇率定价是更加复杂的一个机制,市场预期的分歧也比较大,直到5月底国内疫情基本控制,流动性释放开始控制,走出了人民币快速升值的行情。这种行情直到今年1月才随着疫苗接种率定价模式,汇率开始波动,总体来说下半年美元对于人民币以外的货币比较强势,这个过程中随着美元指数的走高,人民币面临贬值,但是贬值幅度一定远小于其它国家。

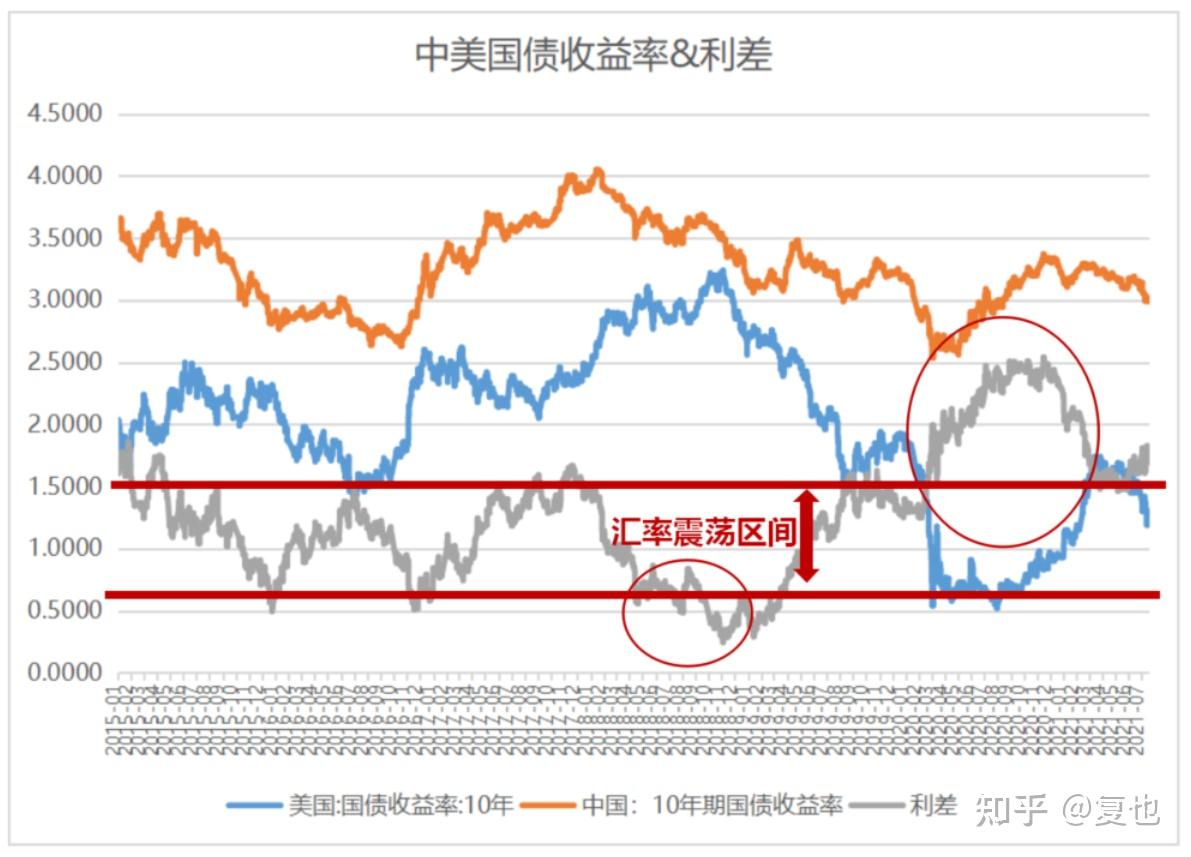

中美之间汇率的利率定价

中美之间利差通常出于0.55-1.5之间,这期间的汇率基本上不会出现完全的单边行情,可以称之为汇率的震荡区间。一旦利差超过1.5则需要考虑,人民币具有相当的升值压力,例如去年5月到今年1月由于利差的扩大,就出现了人民币升值的单边行情,另外低于0.55则可能表现为人民币贬值、美元升值的单边行情,类似于18年下半年。这个1.5和0.5左右就可以界定为阈值,一旦持续超过这个区间就可能有汇率上的单边行情。由此可以看出中美之间的汇率定价,利率一定是一个关键因素。实际上这个利差也体现出两国流动性政策的差异化,一旦向上或者向下超过阈值,则表现为两国流动性政策存在分歧。也可以看出我国近两三年货币政策的自主性在增强,这就意味着投资于固定收益资产的投资者未来对国内宏观的关注会更多。

来源:Wind

总结

更多精彩

宏观解读|美元指数与汇率分析